Les contrats à terme, dits Futures en anglais, sont des instruments financiers, négociés entre deux contreparties (un acheteur et un vendeur) sur un marché réglementé appelé marché à terme. Mais qu’est-ce que cela signifie exactement ?

Un contrat à terme est un engagement officiel d’achat ou de vente qui permet de fixer à un prix aujourd’hui, en T, pour un règlement en T+n. Même si le prix de l’actif sous-jacent continue de varier entre T et T+n, ce type de contrat permet la négociation d'actifs dans le futur tout en « fixant le jeu ». Les contrats à terme sont des produits dérivés car leur prix dépend de l'évolution des prix au comptant (prix du marché actuel) du bien sur lequel ces contrats sont liés.

Les deux principaux types de contrats à terme sont :

- Les "Futures"

- Les "Forward"

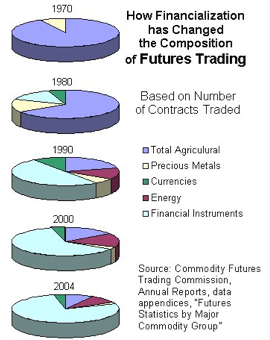

Dans cet article, nous ne passerons en revue que les contrats Futures. Ceux-ci portent sur tout ce qui peut se négocier. Autrement dit, l’actif sous-jacent peut être un produit physique (matières premières, pierres précieuses) ou un instrument financier (actions, obligations, taux d’intérêt, cours de change). Aujourd’hui, les contrats à terme les plus traités au monde sont les instruments financiers (cf. Graphique Section1)).

Avant d’aller plus loin, voici les quelques mots clé à garder en tête: « futures », « engagement officiel », « quantité et prix déterminés », « actif sous-jacent précisément défini », «échéance (date) », « négociation », « marché à terme organisé ». Maintenant, allons plus loin.

1) L’origine des contrats à terme ?

Depuis que les hommes commercent entre eux, le négoce à terme s’est très rapidement mis en place. Les personnes les plus attirées par ce type particulier de négoce furent les producteurs et les utilisateurs de matières premières. Pourquoi ?

Imaginons que vous être producteur de maïs. Que faites-vous si vous êtes incertain de votre récolte future (risque de mauvais climat entrainant des fluctuations sur les prix pouvant pénaliser leur profit). Admettons que la récolte se fasse au début de l’été, mais que les ventes ne s’effectuent qu’à la fin de l’automne. Je connais la valeur actuelle de ma tonne de maïs qui est de 1200 $ la tonne. Par contre, j’ignore le prix auquel je pourrais vendre ma récolte quelques mois plus tard. Je peux donc décider de fixer un prix aujourd’hui avec l’acheteur afin d’éviter en cas de chute des prix. Ainsi, je peux vendre des contrats à terme sur le maïs pour m’assurer à l’avance du prix de mes ventes et estimer sans risque un profil minimal.

Sur ce graphique, on peut analyser l’évolution des actifs composant les Futures. En 1970, près de 90% des contrats à terme étaient composés de matières premières et pierres précieuses. Dès 1990, on observe la prédominance des actifs financiers (cours, taux, indices boursiers).

2) Les principaux marchés à termes

Les contrats à terme ne peuvent se négocier que sur les marchés officiels et régulés tels que :

- CBOT (Chicago Board of Trade), la plus ancienne bourse de commerce au monde

- EUREX (European Exchange), plus grand marché à terme du monde par le nombre de contrats traités

- LIFFE (London International Financial Futures and options Exchange … De plus, il faut être reconnu comme étant membre, adhérent, du marché pour pouvoir négocier.

3) La rigoureuse organisation des marchés à termes

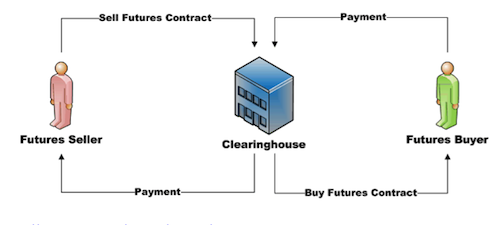

Le schéma ci-dessus (source) nous permet l’importance centrale de la Chambre de Compensation, agent financier qui intervient à chaque l'exécution d’achat et de vente sur les marché à terme. Qui est cet agent financier et quel est son rôle sur les marchés à termes ?

a) La Chambre de Compensation

La chambre de compensation a le rôle d'intervenir comme unique contrepartie entre acheteurs et vendeurs et d’assurer la bonne gestion administrative et comptable de chaque transaction financière. Cet agent garantit donc le bon déroulement des opérations en minimisant les risques défaillance des traders. Pour simplifier, nous pouvons dire que la chambre de compensation devient l'acheteur de tous les vendeurs et le vendeur de tous les acheteurs. On parle ainsi de risque de contrepartie, assuré par la chambre de compensation. Comment procède-t-elle ?

b) Les Dépôts de garantie

Pour ce faire, un dépôt de garantie (couverture payée par chaque opérateur) doit être payé à chaque négociation et transaction effectuée. Comment cela fonctionne-t-il ? Ces dépôts de garantie sont calculés tous les jours en fonction de la valeur de marché, c’est-à-dire le prix déterminé par l'offre et la demande. En jargon financier, nous dirons ainsi que les dépôts de garantie sont "Marked to Market " (réévaluation quotidienne avec les prix du marché).

c) Les Appels de Marge

Que se passe-t-il si le prix change d’un jour à l’autre? Si le cours de la compensation du jour est inférieur au cours de compensation veille, la différence est payée par les vendeurs à la chambre de compensation, qui la reverse ensuite aux acheteurs concernés. Ce sont les appels de marge, versements obligatoires de fonds supplémentaires qui visent à couvrir la dépréciation des positions ouvertes (action existant sur le marché car elle n’a pas encore été liquidée sur le marché). Ces appels de marge permettent de recalculer le résultat à percevoir/à payer. Ce calcul se fait quotidiennement sur les marchés des Futures.

Résumé explicatif :

Compensation J – Compensation J-1 > 0

⇐⇒ Compensation J > Compensation J-1

⇐⇒ Perte de la valeur de l’actif = coût supplémentaire au vendeur

Dans le cas où un opérateur ne peut pas payer un appel de marge, sa position est soldée.

A l'échéance, les contrats sont liquidés comme prévu:

- soit par réception effective de l’actif sous-jacent par l’acheteur

- soit en cash au prix du marché (valeur atteinte par les contrats le jour de la liquidation)

4) Les spécificités des marchés à terme

a) Le rôle de "couverture" pour plus de sécurité sur les marchés

Comme nous venons de le voir, les contrats à terme sont nés sur les marchés agricoles. Leur rôle est de minimiser les risques de pertes liés aux fluctuations du cours de l’actif sous-jacent (actif sur lequel le contrat porte). En termes plus financiers, nous parlons du rôle de « couverture » des marchés à terme, en ce sens qu’ils assurent une certaine stabilité, une certaine assurance sur les prix futures des actifs, tant pour les acheteurs que les vendeurs.

b) Des contrats flexibles adaptés à tout type de produit

NYSE Euronext développe sans cesse les produits « futures » sur des sous-jacents nouveaux. C’est notamment le cas avec le contrat « Winefex » qui porte sur le vin de Bordeaux primeur (Saint-Estèphe, Margaux…) avec des échéances tous les 3 mois pour des contrats de 5 caisses de 12 bouteilles de 75cl à 6€ le contrat. La cotation quant à elle est exprimée en Euros par bouteille.